建行福建省分行:金融為民 服務福建高質量發展

從閩江三橋、長樂機場、馬尾新港、福廈高速等“海陸空鐵”建設,到福州舊城改造、華能電廠……在福建,多年來一系列民生項目的背后都有著“建行藍”的身影,在勾勒出“金融為民”的價值坐標,也見証了建設銀行福建省分行(以下簡稱建行福建省分行)主動適配市場需求,服務福建高質量發展的同向奔赴。

建行為閩江三橋(鰲峰大橋)建設提供銀團貸款,助力福州打通交通動脈。圖為閩江三橋夜景。池遠攝

金融是“國之大者”。建行福建省分行始終牢記囑托,持續優化金融服務供給,竭盡金融所能,滿足地方經濟社會發展所需,助力金融強省、金融強國建設,為走好中國特色金融發展之路貢獻建行力量。

聚焦實體所需,適配金融服務

在福建省產權交易中心,一場林權拍賣正通過建行參與搭建的“農村綜合產權交易及管理服務平台”火熱進行。5宗林場經營權經過27輪競價,最終以112%的溢價率成交。

“過去林權流轉要跑多個部門,還得大老遠跑來現場競價。現在手機上就能完成,林權交易數據還可以用來貸款,太方便了。”中標的福建省三明市浩森木業有限公司負責人黃起財說,憑借沙縣農交中心提供的交易鑒証,從建行拿到了95萬元的“林易貸”。

“生態顏值”變“生態價值”,這一創新融資模式,是建設銀行盤活“綠色資產”的生動實踐。經濟與金融,是一盤棋,也是共生體。建行福建省分行始終堅持服務實體,扎根八閩大地,為經濟活動“量體裁衣”適配金融服務。

科技創新是金融支持實體經濟的重要著力點。上世紀90年代,一支科技團隊融入創新浪潮,開辟“新大陸”,最終成長為福建乃至全國的高科技龍頭企業——新大陸科技集團。自創立之初,建行便主動對接需求,通過結算、外匯、中短期流貸結合固貸方式,支持企業創新發展。不久前,該行又以專業的方案設計和高效的審批效率,為其配置了更符合上市科技企業發展需求的股票回購增持貸款,助其優化資本結構,提升長期價值。

建設銀行福建省分行以企業綠色電力証書交易結算單作為增信依據,為福建海泉化學公司發放“綠証貸”。建行福建省分行供圖

當好科創企業“長跑搭檔”的背后,是一個被歸納為“五專”的科技金融服務支撐。基於科創型企業輕資產、重智產的特點,建行福建省分行通過“白名單”管理等專項政策,構建“省市縣”三級專業架構,創新“技術流”“投資流”等專門評價,豐富“善科貸”等專屬服務,深化與省科技廳等單位的專優合作,服務科技企業全生命周期。至5月底,該行科技相關產業貸款余額超900億元。

民營經濟是福建經濟的重要特色、優勢和活力所在。恆安集團是“晉江經驗”見証者、踐行者和受益者。在恆安集團成長的過程中,建行福建省分行不僅提供國際結算、信用証、現金管理等綜合服務,還深化商投一體化,成功協助恆安集團注冊全國首支民營企業“熊貓債”。

推出支持民營經濟發展壯大20條措施,深化“民營企業+工商聯+銀行”三方協同創新機制,為民營企業提供政策解讀、融資策劃、送教上門等“一站式”金融服務……建行福建省分行堅持體系化推動、綜合化支持,陪伴超16萬戶民營企業走向“大而強”“小而美”,助力福建加快建設新時代民營經濟強省。

新質生產力是綠色生產力,也是高質量發展的動力源泉。為了改善木蘭溪的生態環境,莆田市從2019年開始實施藍色海灣整治項目,項目涵江段涵蓋紅樹林濕地等工程。針對這項工程建設,建行福建省分行組建省市聯動團隊,創新提供全過程工程造價咨詢服務。

從深化環評聯動,將碳減排行為與貸款利率挂鉤,創新系統首筆“碳足跡”“綠証貸”,到深化“股貸債保”服務,承銷全國首單供水行業綠色資產証券化票據﹔用好碳減排支持工具等專項再貸款,賦能綠色低碳轉型……建行福建省分行逐“綠”創新,助力八閩“點綠成金”。

堅持金融為民,建設美好生活

古田縣素有“中國食用菌之都”美譽,為支持古田發展農業特色產業,建行福建省分行打造全產業鏈、全客群、全場景的“裕建菌”食用菌綜合金融服務方案,全面對接食用菌種植、銷售、加工各環節。以為菌農定制的“裕農貸-菌菇貸”為例,通過“批量建檔+簡化流程+多維授信”等方式,實現線上申請、快速放貸,累計投放貸款超5億元,惠及菌農3200余戶。

金融發展為了誰,依靠誰,誰受益?這是走好中國特色金融發展之路的根本性問題。建行福建省分行的答案是:金融為民、金融利民、金融惠民、金融便民,讓金融更好滿足人民對美好生活的向往。

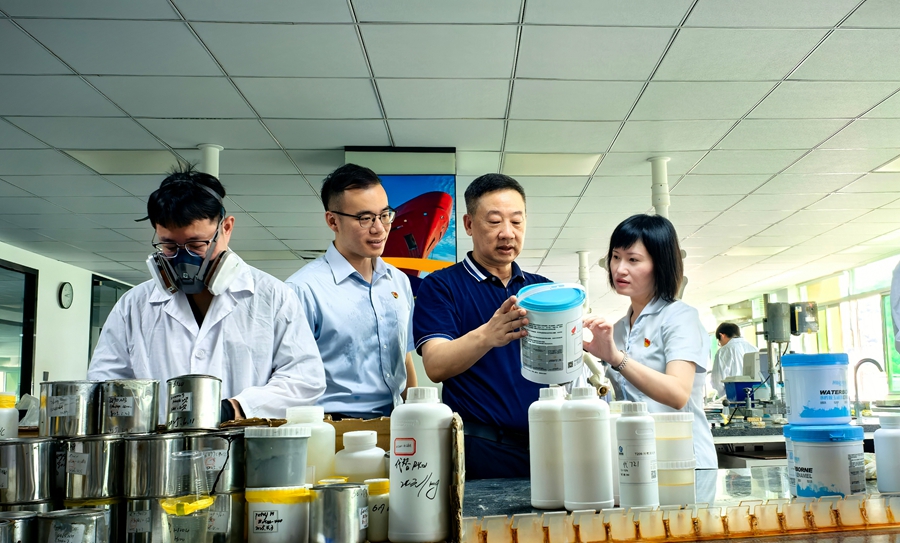

建設銀行泉州分行工作人員走訪國家級專精特新重點“小巨人”企業──信和新材料,了解企業最新科研產品。建行福建省分行供圖

初心所向,素履以往。建行福建省分行堅持金融惠民導向,聚焦中小微企業、農業農村等薄弱領域,勇於打破“硬梗阻”,善於創新求索,不斷提高金融服務覆蓋面、可得性。

小微企業和個體工商戶等普惠群體“缺信息”“缺信用”,怎麼辦?建行福建省分行開展“千企萬戶大走訪”活動,通過融資協調機制,為6.6萬戶小微企業提供授信超530億元﹔深化銀政、銀商、銀會等合作引入稅務、農機補貼、收單、結算、社保等數據,轉化為“融資資本”,實現更精准畫像,先后推出“智慧快貸”等大數據信貸產品,普惠金融業務線上佔比超94%,當年新發放普惠貸款利率,在2024年下降18BPs基礎上,繼續下降29BPs。

金融服務如何精准觸達,讓不同的群體都能普惠共享便捷生活?建行福建省分行推進智慧政務進網點,與住建、社保、工商、稅務等部門合作,全轄網點提供政務服務辦理、查詢事項超230項﹔開放共建“勞動者港灣”,並與超100家單位開展文明共建﹔推廣“健養安”養老金融服務體系,打造“歡孝”適老服務,讓老年人更有幸福感。

促消費、惠民生。建行福建省分行實施消費金融專項行動。重點圍繞新能源汽車、文旅等場景,加大信貸支持力度,2024年以來累計投放個人消費貸款超490億元。聚焦居民住房消費需求,建行福建省分行持續提升服務效能,做好“保交房”“三大工程”配套金融服務,投放福建省首筆配售型保障性住房個人住房貸款,2024年以來累計投放個人住房貸款390億元,服務8萬戶家庭。

完善智能風控,筑牢安全防線

傳統信貸高度依賴人工,往往要耗費數小時甚至數天時間,還可能面臨財務報表“粉飾”佔比提升等情況。人工智能加持,讓問題迎刃而解。建行福建省分行乘“數”而上,通過產學研合作方式,創新“授信審批AI大模型財務分析功能”,為銀行核心授信審批流程引入了“火眼金睛”與“智慧大腦”。

作為生成式大模型在建行核心業務系統的首個應用,該系統通過多源數據整合與智能分析,實現對企業風險的全方位掃描。自2024年7月項目投產至今,自動生成財務分析報告超46萬份,調用大模型累計超過470萬次,覆蓋大中型企業、普惠客戶等各類經營主體。幫助使用者多維識別潛潛在風險,制定更加符合其風險水平的金融服務方案。

防范化解金融風險是金融工作的永恆主題。建行福建省分行堅守底線思維,強化主動管理,筑牢金融安全防線。

從依托安防物聯管理平台等新技術,對全轄金庫等重點部位進行全天候、全方位實時監控,到創新全流程企業級反欺詐管理平台、“反洗錢”智能系統等科技平台,打造智能化風控保護盾,建行福建省分行筑牢“人防+技防+聯防”的全方位屏障,堅持以人為本,為群眾資金安全保駕護航。

針對非法金融中介、電信網絡詐騙等情況,建行福建省分行堅守主陣地,擴大朋友圈,積極聯動監管部門、行業協會、消協組織、公安交警等單位,主動聯系周邊社區、街道、物業等,面向老年人、青少年、新市民、台胞等重點人群,開展特色宣傳教育,推進金融消保工作從節點性宣傳到常態化科普,共建安全放心的消費環境。(江小慧)

分享讓更多人看到

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量